作者 | 神枪手

2024年1月,监管层在多个维度的救市力度可谓是诚意十足了。

在货币政策方面,央行极为罕见地在盘中预告降准降息消息。在市场方面,证监会罕见提出建设“以投资者为本”的资本市场,国家队多次下手ETF护盘指数,国资委提出央企要“市值管理”考核等。在房地产方面,一线城市陆续调整限售限购……

然而,市场闹腾一下,又再度陷入下跌大势中去了。

01

1月,上证指数下跌6.3%,深成指下跌13.8%,创业板指下跌16.8%。此外,沪深300下跌6.3%,中证500下跌13.5%,中证1000下跌18.7%,科创50下跌19.6%。

不少主流指数,一个月跌去了2023年全年的跌幅,创下2010年以来第二惨记录。

个股层面,1月上涨家数367家,下跌家数4972家,后者占比总数的90%。其中,跌幅超30%的有651家,跌幅超20%的有2806家(占比53%)。

此外,1月22个交易日中,其中有8天单日下跌家数超3000家,5天单日下跌超4000家,还有3天单日下跌超5000家。

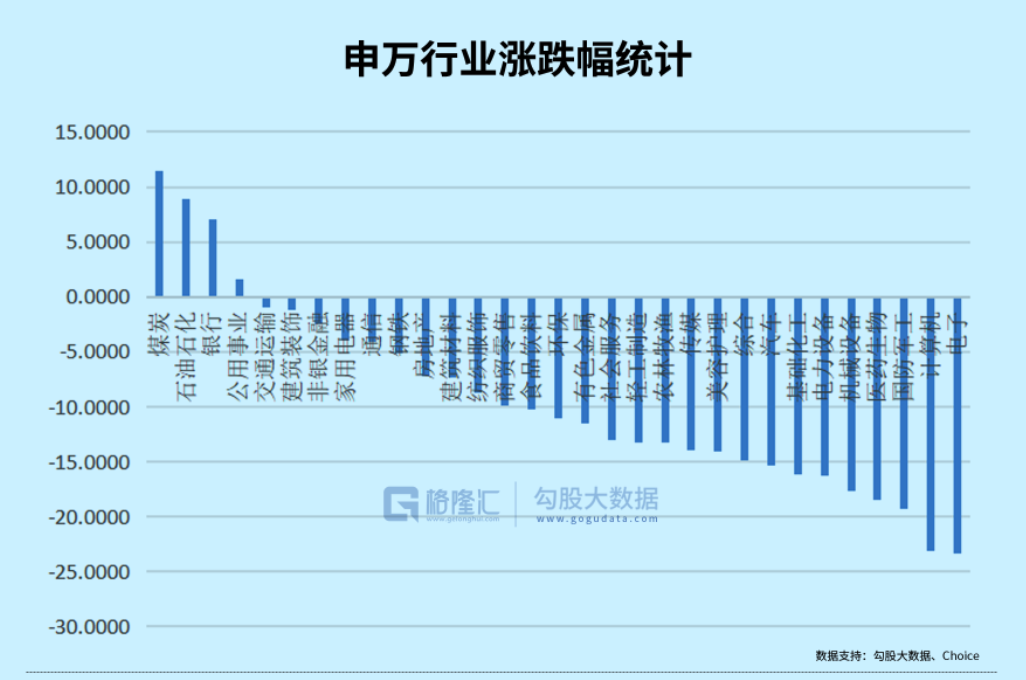

再看行业结构表现,冰火两重天。

1月,煤炭上涨11.4%,石油石化上涨8.9%,银行上涨7%。另一边,电子设备、计算机均暴跌逾23%。国防军工、医药生物、电力设备、汽车均暴跌逾15%。

几个传统行业能够大幅跑赢市场,无非有以下几个主要原因:

第一,国家队救市资金通过ETF护盘沪深300为首的权重,与以上传统行业龙头相重叠。

第二,市场从2021年下跌至今,市场风险偏好越来越低,避险情绪浓厚,扎堆高红利板块。比如,煤炭、银行、石油石化股息率分别为7.2%、5.5%、4.3%,远超众多行业。

第三,1月国资委放大招,将市值管理成效纳入对中央企业负责人的考核。这必然驱动央企一把手能够真真切切做大做强业绩,并关注市场变化,维护市值表现。该政策驱动“中特估”行情卷土重来。

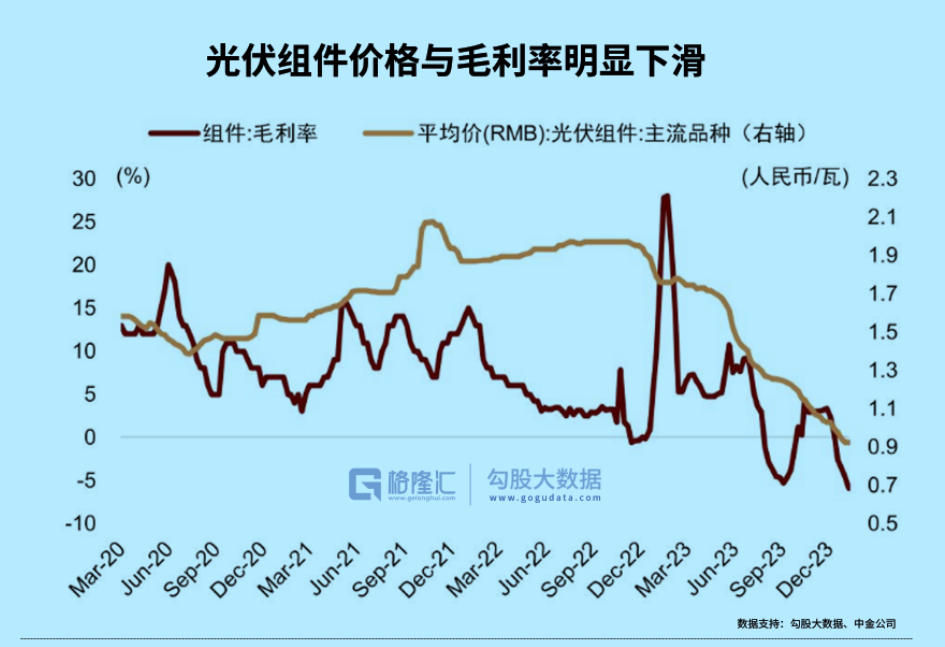

A股成长板块由于市场风险偏好低,在无增量资金入市的大背景下,持续被抛售,尤其是光伏、新能源车产业链较为严重。当然,这跟当前行业基本面持续恶化也有密切关联。

比如,光伏的硅料、硅片、电池片、组件自从2022年末开启雪崩以来,累计跌幅大致均有70%左右,不少价格已经回到大幅扩产之前。

此外,光伏技术演进是为了进一步降低零部件成本,未来价维度没有是什么故事可以讲,也基本没有供需错配导致价格上天行情了。量维度,下游终端需求增速显然是持续下台阶的。量价齐跌结果就是光伏基本面尚未见底,股价在弱市大盘环境下承压明显。

过去高光那几年,新能源投资者看不起、瞧不起旧能源,但现在后者股价涨得飞起,前者则沦为旧部,被市场持续抛弃。中国神华、陕西煤业、长江电力持续创新高,而宁德时代、赣锋锂业、隆基绿能却持续创新低。

这可真是天道好轮回。

整体看1月份,市场跌幅远超绝大多数人的预期,导致市场信心溃散。现在悲观程度已经可以与2018年12月底的时候相媲美了。

02

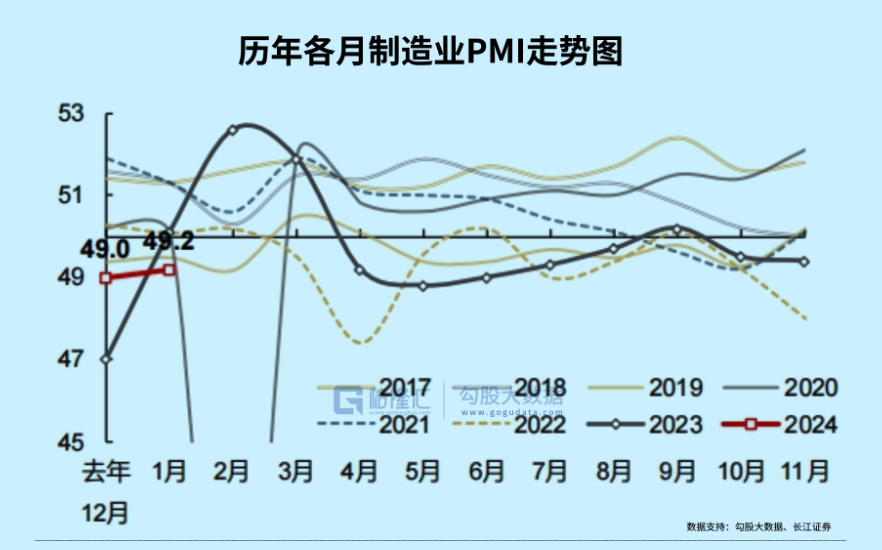

1月金融市场跌幅巨大,但宏观经济基本面以及货币政策层面在短期内却有一定程度的改善。

1月制造业PMI为49.2%,预期49.2%,前值49%。这一表现略高于季节性表现。要知道,2010-2022年1月环比均值为-0.3%,春节假期分布相近的2016年、2018年、2019年分别为-0.3%、-0.3%、0.1%。

整体看,1月制造业PMI景气度收缩出现了一定的边际改善,终结了连续3个月的下滑态势。

拆分看,1月制造业PMI有几个显著特征:

第一,供给强于需求。1月生产指数环比大幅上升1.1%至51.3%,跟节前生产备货有一定关联,成为拉动PMI环比上行的重要因素。

第二,新订单指数环比上升0.3%。其中,新出口订单指数环比回升1.4%,但持续性有待观察。

第三,整体仍然呈现供强需弱格局,产成品库存回升1.6%,出厂价格继续回落0.7%。出厂价是最近7个月最低的一次。

此外,1月建筑业PMI环比下滑3%至53.9%。一方面是因为季节性因素回落。另一方面是地方政府化债期间,基建投资有所收敛。此外,地产销售也持续处于疲软状态。

1月前30日,30城地产销售均值为25.6万方,环比为-38.6%。这一环比跌幅超越过去季节性回落幅度。

总体看,PMI止跌回升,反映经济仍有一定韧性,但需求偏弱是无法逃避的现实问题。这仍然需要政策加码进行逆周期调节,改善经营预期。

货币政策上,中国央行还是积极主动作为的。

1月24日,行长潘功胜直接宣布2月5日降准50BP,为市场提供流动性1万亿元。此次降准幅度比过去连续5次的25BP增加25BP,力度不算小,回应了市场普遍关切。

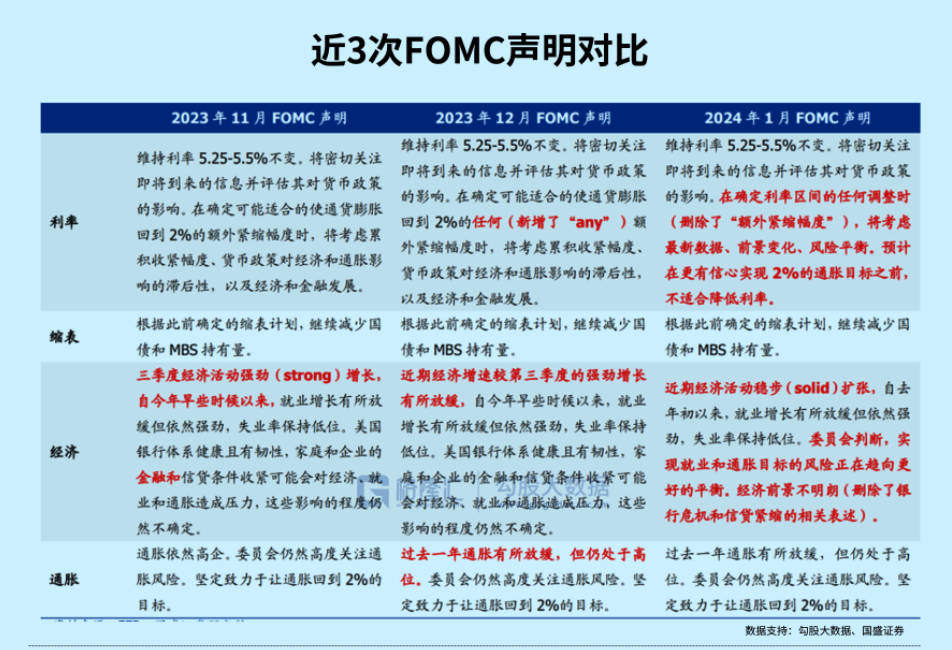

此外,美联储货币政策在一定程度上更能影响市场。

1月31日,美联储议息会议决策,再一次暂停加息,联邦基金目标利率为5.25%-5.5%,符合市场广泛预期。这也标志着联储加息周期已经结束。

此外,会议声明与12月有几处不同。第一,政策指引方面,删除“额外紧缩幅度”。第二,在政策考虑因素方面,从此前的“累计紧缩幅度、政策影响的滞后性、经济和金融发展”修改为“最新数据、前景变化、风险平衡”。

在后来的新闻发布会上,鲍威尔依旧闪烁其词,对于降息时间讳莫如深,但表态3月不太可能降息。对于缩表问题,他认为会在3月会议上进行讨论,不必等到逆回购规模降低至0才会行动。整体看,鲍威尔表态略微偏鹰,隔夜美股承压下跌。

但对市场而言,美联储年内降息是必然的,只是次数与节奏问题。从去年11月以来,美国金融市场对于今年降息进行了较为充分的定价,认为今年会降息5-6次。未来,市场将面临“宽松交易”反复问题。

其实,美联储降息对于全球风险资产均会是底层逻辑式的驱动力。虽然海外市场前期预期打得比较足,但实际落地只要不远逊于预期,市场也不会出现深度回调,大概率会震荡消化再稳步上涨。

但联储货币政策大转向,A股市场没有进行任何交易定价。等今年降息实际落地,还是有望进行回补定价的。

年初至今,A股加速下跌已经与短期的宏观经济表现、企业盈利、以及外围市场没有绝对关系了。因为无论改善与否,市场似乎都不为所动,一股脑就是下跌。

从逻辑上推测,如此下跌氛围不是在反应短期定价因子,或许正在反馈经济的中长期压力,触发点还是房地产以及地方债务。

但这种定价可能过于非理性了,因为以当前数据去线性外推未来数年悲观情景不一定对。这就像镜子的两面,但市场上涨亢奋时,遍地100估值也觉得不昂贵,遥想未来增长十足。

A股就是那么神奇,涨时过头,跌时也过头。

03

当前,中证全指PE为14.67倍,基本算是跌回10年前了。从估值维度看,已经相当有性价比了。

目前,市场几乎没有增量资金入市,卖出力量大于买入力量,导致指数持续下跌。而指数下跌又触发杠杆资金的平仓抛盘,形成一种负向循环。

从这个维度看,尽管大市估值很低了,但并没有什么推动力驱使来一波流畅上涨打破负向循环。除非出台大规模刺激政策大幅改善预期亦或是万亿级别的平准基金强制上拉,但目前看发生的概率都比较低。

对于理性投资者而言,新开仓位最好等待市场右侧,左侧抄底的已经被埋了几波了。对于已经被套的仓位,需要评估公司本身基本面有没有发生恶化,若有减仓止损为上。否则将面临光伏一样的囚笼困境,在已经暴跌2年多的背景下,1个月再跌近20%。若没有,躺平等待复活吧,但要做好长时间煎熬的准备。

我不卖,你怎么割我?这只是一个安慰剂罢了,可不要全信。